Όσοι υποστηρίζουν πως το θρίλερ της κατάρρευσης της Credit Suisse ήταν αναπάντεχο και το χαρακτηρίζουν ως «Μαύρο Κύκνο», ήτοι ως ένα απρόβλεπτο γεγονός, απλά δεν έχουν παρακολουθήσει την πορεία της ελβετικής τράπεζας τα τελευταία χρόνια.

Η Credit Suisse βρίσκεται σε περιδίνηση επί σειρά ετών με το ένα σκάνδαλο να διαδέχεται το άλλο. Τα διαρκή πλήγματα στη φήμη της οδήγησαν τη μετοχή της να έχει χάσει το 90% της αξίας της μέσα σε πέντε έτη. Το κυριότερο, μέσα σε ένα χρόνο έχει χάσει σχεδόν το 40% των καταθέσεων των πελατών της.

Οι επιθετικές λοιπόν κινήσεις της αγοράς αντανακλούν την εντεινόμενη ανησυχία των επενδυτών για τα προβλήματα ρευστότητας και κεφαλαιακής επάρκειας της ελβετικής τράπεζας, που στη διάρκεια των τελευταίων ετών έχει εμπλακεί σε σειρά σκανδάλων απάτης, ξεπλύματος χρήματος, εσφαλμένων επενδυτικών επιλογών και κακοδιαχείρισης έως και κατασκοπείας εις βάρος των υπαλλήλων της.

Είναι αναστρέψιμη η κατάσταση; Η τράπεζα διαθέτει σήμερα καταθέσεις πελατείας λίγο κάτω από 233 δισ. ελβετικά φράγκα και έχει χορηγήσει δάνεια 264 δισ. ελβετικών φράγκων. Δηλαδή εμφανίζει έλλειμμα ρευστότητας 30 δισ. ελβετικών φράγκων. Δεδομένου ότι διαθέτει ίδια κεφάλαια 45 δισ. ελβετικών φράγκων, καλύπτει αυτό το έλλειμμα ρευστότητας και της περισσεύουν 15 δισ. ελβετικά φράγκα.

Είναι όμως έτσι; Η αγορά θεωρεί πως οι οικονομικές καταστάσεις της Credit Suisse κρύβουν σκελετούς και πως τα 15 δισ. ελβετικών φράγκων δεν αρκούν για καλυφθούν οι σχετικοί κίνδυνοι.

Για το λόγο αυτό η μετοχή κατέρρευσε χθες στον απόηχο των δηλώσεων της Saudi National Bank, του μεγαλύτερου ιδιώτη μετόχου του ομίλου Credit Suisse, ο οποίος απέκλεισε κάθε ενδεχόμενο να εισφέρει νέα κεφάλαια στην ελβετική τράπεζα.

Ωστόσο, μετά τη χθεσινοβραδινή διαβεβαίωση των ελβετικών αρχών πως θα παίξουν το ρόλο του back stop -εάν και εφόσον χρειαστεί- η κατάσταση εκτιμάται πως θα σταθεροποιηθεί.

«Η Credit Suisse πληροί τις απαιτήσεις κεφαλαίου και ρευστότητας που επιβάλλονται σε συστημικά σημαντικές τράπεζες. Εάν είναι απαραίτητο, η SNB θα παρέχει ρευστότητα» τονίζουν σε κοινή δήλωση η κεντρική τράπεζα της Ελβετίας και η ελβετική εποπτική αρχή (FINMA).

Πάντως, δεδομένου του πλήγματος που έχει δεχθεί η φήμη της Credit Suisse και του ελλείμματος εμπιστοσύνης στις προοπτικές της, θα απαιτηθούν ριζοσπαστικές παρεμβάσεις για να σταθεί στα πόδια της. Μέχρι να γίνει αυτό ο κίνδυνος που σχετίζεται με ενδεχόμενη κατάρρευσή της θα παραμένει υπολογίσιμος.

To σενάριο για bail in

Η τραπεζική νομοθεσία στην Ελβετία απαιτεί από όλες τις τράπεζες να διατηρούν αποθέματα ασφαλείας κεφαλαίου και ρευστότητας που πληρούν ή υπερβαίνουν τις ελάχιστες απαιτήσεις των προτύπων της Βασιλείας. Επιπλέον, οι συστημικά σημαντικές τράπεζες πρέπει να πληρούν υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας. Αυτό επιτρέπει την απορρόφηση των αρνητικών επιπτώσεων μεγάλων κρίσεων και κρίσεων.

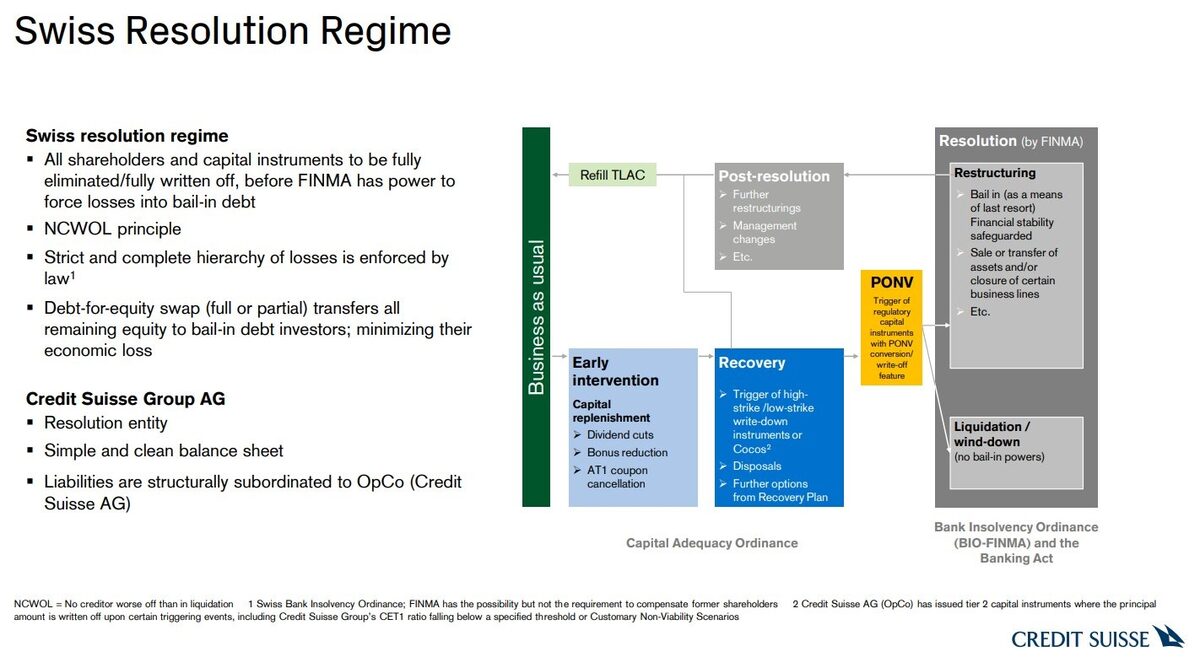

Τι θα συνέβαινε εάν η Credit Suisse δεν πληρούσε τις εποπτικές απαιτήσεις κεφαλαίου και ρευστότητας; Η εποπτική αρχή της ελβετικής χρηματοπιστωτικής αγοράς FINMA θα κινούσε τις διαδικασίες που προβλέπει ο νόμος για το bail in. Δηλαδή την διάσωση της τράπεζας με λεφτά αρχικά των ομολογιούχων και των μετοχών της και εν συνέχεια – εάν δεν αρκούν- και των καταθετών της.

Σύμφωνα με την ελβετική τραπεζική νομοθεσία, οι ζημίες βαρύνουν πρώτα τους μετόχους και μετά τους πιστωτές, αρκεί κανείς πιστωτής να μην βαρύνεται με ζημίες μεγαλύτερες από όσες θα αναλάμβανε εάν το ίδρυμα είχε εκκαθαριστεί υπό κανονικές διαδικασίες αφερεγγυότητας, σύμφωνα με την αρχή περί μη επιδείνωσης της θέσης των πιστωτών.

Παράλληλα, η ελβετική νομοθεσία για το bail in επιτρέπει στις αρχές να διατηρούν απρόσκοπτη πρόσβαση σε καταθέσεις και πράξεις πληρωμών, να πωλούν βιώσιμα τμήματα του ιδρύματος, κατά περίπτωση, και να κατανέμουν τις ζημίες κατά τρόπο δίκαιο και προβλέψιμο.

Ένα bail in σε ελβετική τράπεζα θα έστελνε το μήνυμα στις αγορές πως κανέναν χρηματοπιστωτικό ίδρυμα δεν είναι πλέον ασφαλές και θα λειτουργούσε ως όνειδος για την ελβετική τραπεζική βιομηχανία με την ιστορία των σχεδόν πέντε αιώνων.